經濟學人雜誌此篇《Picking a fund manager? The odds aren’t great》,提到大家以為篩選基金經理人,由他幫投資人挑選優秀股票就能擊敗市場,乍聽是個好主意,但現實中卻有點天真。光挑選合適經理人就是件棘手的事。就算他過去表現極好,事實上拉長投資時間來看,經理人很少能打敗市場獲勝,這點符合效率市場理論(註1.)。

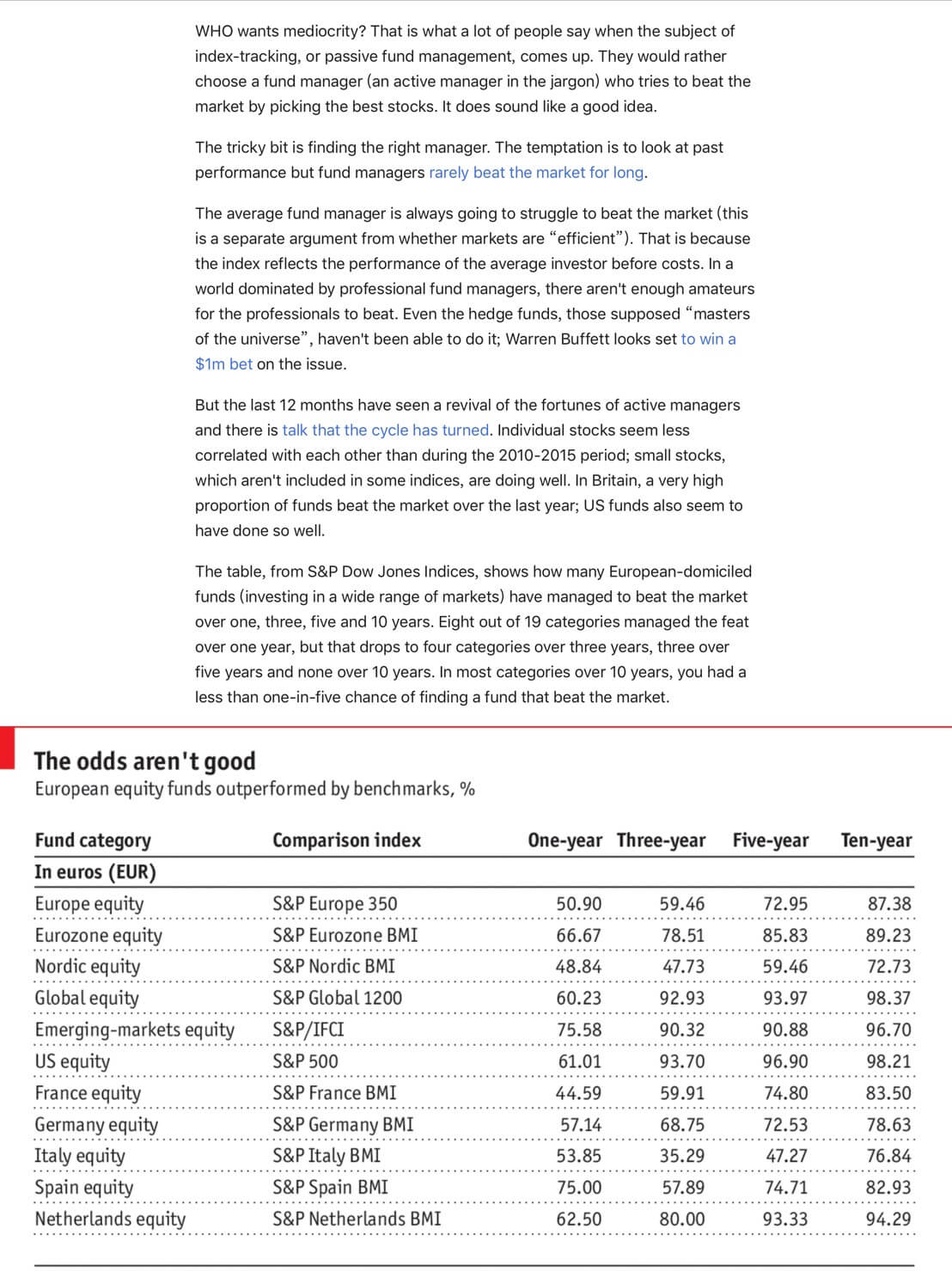

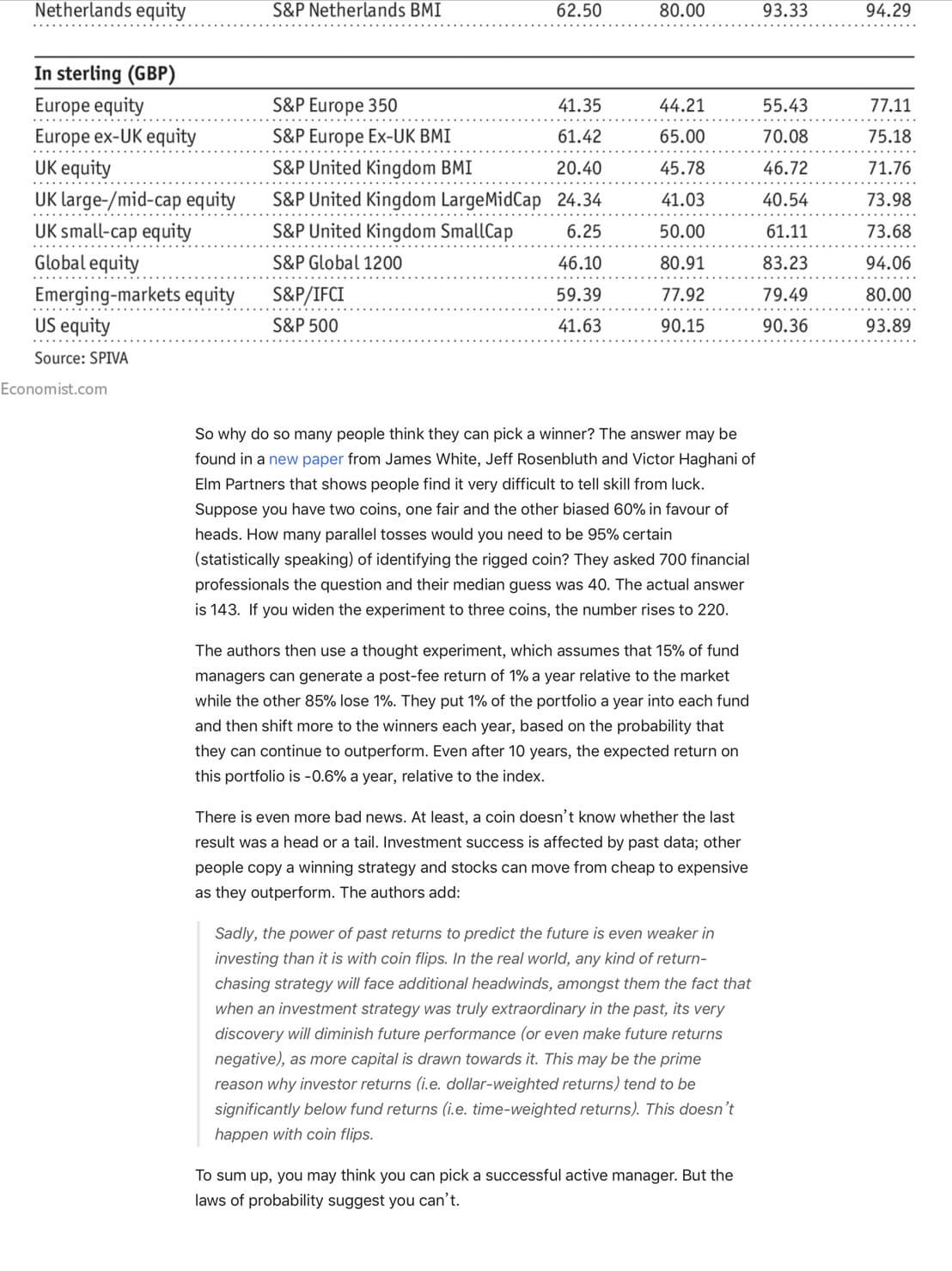

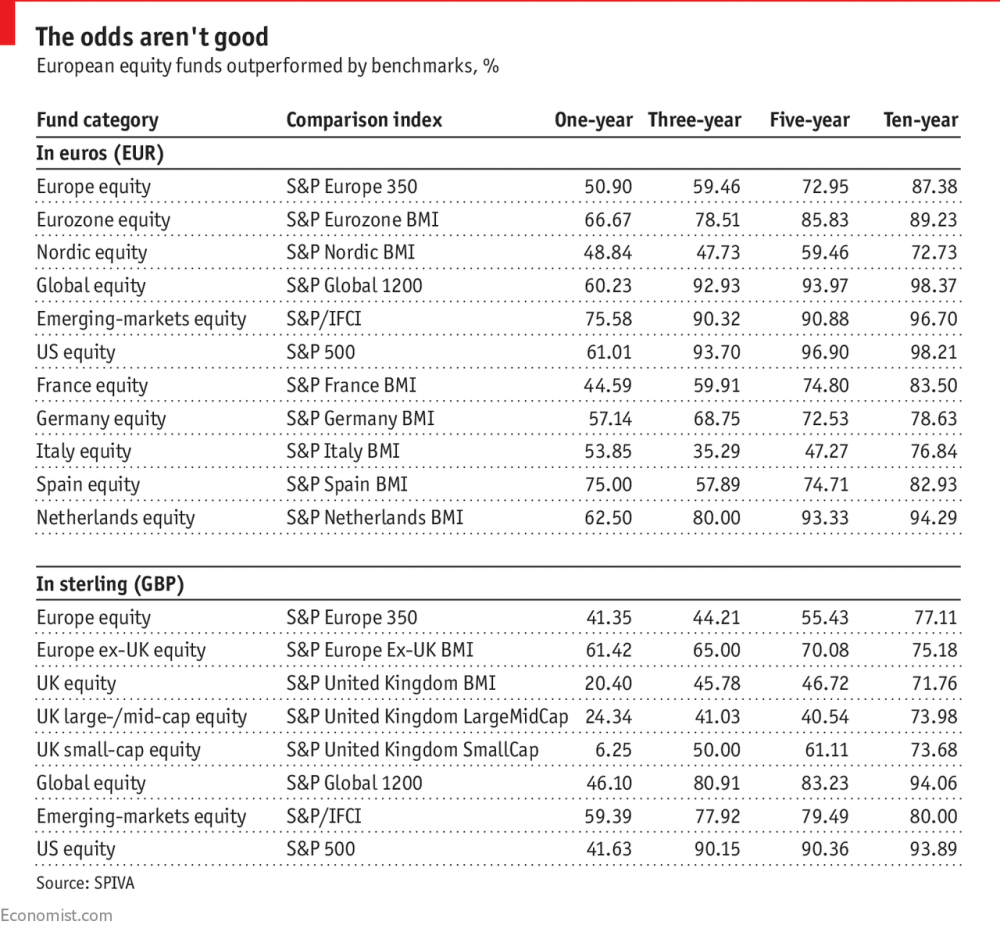

在過去一年中,與2010~2015年期間相比,不包括一些小型股,其餘投資標的表現都屬良好。英國有高比例的投資資金擊敗市場;在美國也可以看到好的表現。從下圖SPIVA標普道瓊斯指數表顯示(註2.),許多歐洲基金(投資於各種市場)在一年,三年,五年和十年的時間裡表現優秀。總共十九種類別中,有八種成功超過一年,但三年以上降為四個類別、五年降為三個,超過十年則無。大部分超過十年的類別中,投資者只有不到五分之一的機會找到可以擊敗市場的基金。

Elm Partners投資公司的James White, Jeff Rosenbluth 與Victor Haghani的新研究''硬幣辨識''調查,也顯示人很難分辨出成功的績效是運氣或技巧。任何一種追逐回報的策略都會面臨額外的阻力,可悲的是,預測投資回報的力量,甚至比投擲硬幣的成功機率還要脆弱,即使投資者挑選傑出表現的基金經理人,概率定律(註3.)也表明是不可能成功擊敗投資市場。

註1.效率市場理論(Efficient Market theory)

理論認為在一個效率市場中,任何投資人都無法持續擊敗市場而賺得超額報酬。主要的三項假設:投資人皆理性、情報即時公開,獲得情報無需負擔額外的資訊成本、無任何投資人的力量足以單獨影響股價的變動。

註2.SPIVA(S&P Indices Versus Active)。這是標普指數編製公司統整的一份報告,詳細記錄各基金類別與指數相比的成績。

註3.概率律也叫“概率定律”(The laws of probability),是沒有規律的過程卻從大體上呈現有規律性。

原文來源:The Economist《Picking a fund manager? The odds aren’t great》